Die Sicherung der finanziellen Stabilität eines Unternehmens ist von zentraler Bedeutung. Hierbei kommt dem operativen Cashflow eine entscheidende Rolle zu. Indem Sie die Geldströme Ihres Unternehmens für die kommenden Geschäftsjahre sorgfältig beobachten, stellen Sie die Zahlungsfähigkeit sicher und schaffen die Basis für nachhaltiges Wachstum.

Eine vorausschauende Planung der Liquidität ermöglicht es, potenzielle Engpässe frühzeitig zu erkennen. So können rechtzeitig geeignete Gegenmaßnahmen ergriffen werden, um finanzielle Risiken zu minimieren und die Handlungsfähigkeit Ihres Unternehmens zu erhalten.

Der fortlaufende Überblick über die Zahlungsfähigkeit zeigt, ob Ihr Unternehmen über Jahre hinweg in der Lage ist, laufende Ausgaben durch Einnahmen aus dem operativen Geschäft zu decken.

Der Cashflow ist dabei ein wichtiger Indikator, da er nicht nur Auskunft über die Deckung der laufenden Ausgaben gibt, sondern auch offenlegt, welcher Betrag nach Abzug aller Ausgaben tatsächlich verfügbar bleibt.

Sie bekommen eine klare Einschätzung darüber, wie solide Ihr Unternehmen finanziell aufgestellt ist und inwieweit es flexibel auf zukünftige Herausforderungen reagieren kann.

Der Cashflow ist ein zentraler Indikator für den Erfolg Ihres Unternehmens. Im Unterschied zu anderen betriebswirtschaftlichen Kennzahlen blendet der Cashflow steuertaktische Überlegungen aus und konzentriert sich ausschließlich auf den tatsächlich generierten Zahlungsmittelüberschuss. Dadurch ermöglicht er eine objektive Beurteilung der aktuellen Geschäftslage sowie der finanziellen Leistungsfähigkeit eines Unternehmens.

Die Ermittlung des Cashflows erfolgt als Saldo zwischen den geldwerten Zuflüssen (Einnahmen) und den geldwerten Abflüssen (Ausgaben) innerhalb eines bestimmten Zeitraums. Dieses Verfahren erlaubt es, die Finanz- und Ertragskraft eines Unternehmens klar zu erkennen und nachzuvollziehen. Der Cashflow bietet somit einen guten Einblick in die Liquidität und die finanzielle Stabilität des Unternehmens.

Bei der Berechnung des Cashflows werden ausschließlich diejenigen Erträge und Aufwendungen berücksichtigt, die tatsächlich mit einem Geldfluss verbunden sind. Nicht zahlungswirksame Buchungen, wie beispielsweise Abschreibungen oder Rückstellungen, bleiben unberücksichtigt. Auf diese Weise stellt der Cashflow die reale Zahlungsfähigkeit des Unternehmens dar.

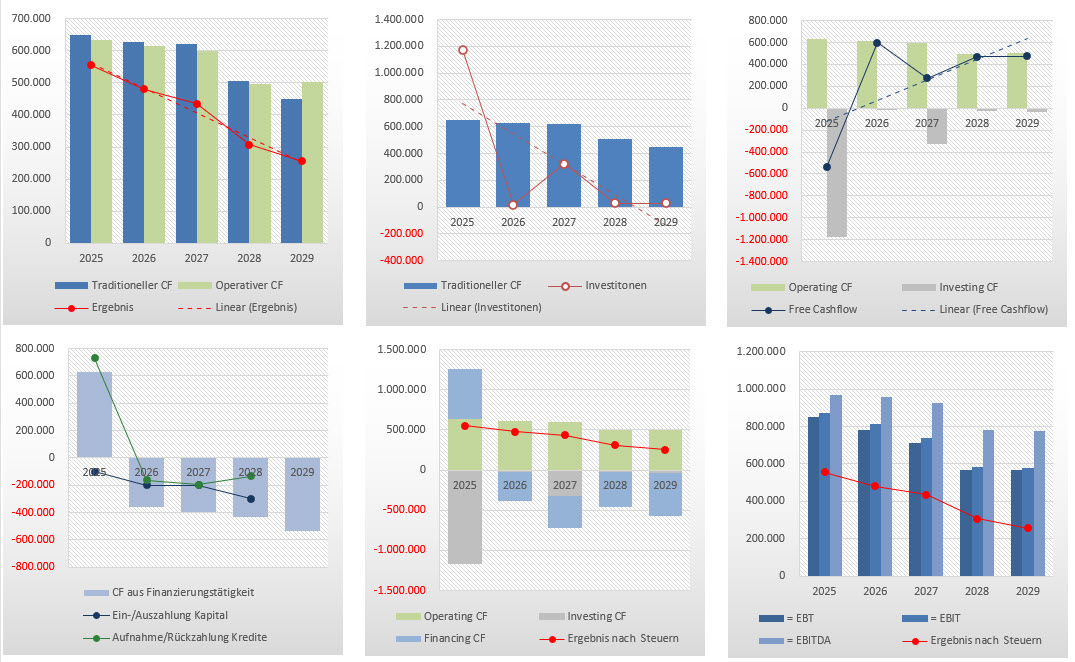

In der Auswertung wird speziell der "Operative Cashflow" betrachtet. Dieser umfasst den Überschuss oder Fehlbetrag der aus der gewöhnlichen Geschäftstätigkeit resultierenden Geldflüsse. Der operative Cashflow spiegelt somit wider, wie erfolgreich das Unternehmen in seinem Kerngeschäft wirtschaftet und ob laufende Aktivitäten ausreichend Liquidität erwirtschaften.

Der Cashflow aus Investitionstätigkeit gibt Aufschluss darüber, in welchem Umfang finanzielle Mittel durch Investitionen in das Unternehmen ab- oder zufließen. Er wird berechnet, indem die Differenz zwischen den Einnahmen und Ausgaben, die direkt aus Investitionstätigkeiten resultieren, ermittelt wird. Hierzu zählen beispielsweise der Erwerb oder Verkauf von Anlagevermögen sowie andere langfristige Investitionen.

Das Ergebnis dieser Berechnung zeigt, ob die getätigten Investitionen innerhalb des betrachteten Zeitraums zu einem positiven oder negativen Kapitalrückfluss geführt haben. Ein positiver Wert deutet darauf hin, dass durch Investitionstätigkeiten Mittel zugeflossen sind, während ein negativer Wert bedeutet, dass mehr Kapital für Investitionen aufgewendet wurde als zurückgeflossen ist.

Der Free Cashflow beschreibt die liquiden Mittel, die einem Unternehmen am Ende einer bestimmten Periode - sei es am Ende eines Planmonats oder eines Planjahres - tatsächlich zur Verfügung stehen. Diese verbleibenden Mittel können dazu genutzt werden, um alle finanziellen Verpflichtungen gegenüber dem Kapital, also gegenüber Inhabern, Aktionären oder Gesellschaftern, zu bedienen.

Der Free Cashflow gibt somit einen Überblick darüber, welche Geldmittel nach Abzug aller notwendigen Ausgaben und Investitionen zur freien Verfügung stehen und für die Erfüllung der Kapitaldienste eingesetzt werden können.

Der Cashflow aus Finanzierungstätigkeit beschreibt die Veränderungen der liquiden Mittel eines Unternehmens, die aus Finanzierungsaktivitäten resultieren.

Innerhalb eines festgelegten Zeitraums, zum Beispiel einer Planperiode, werden sämtliche Zu- und Abflüsse von Zahlungsmitteln betrachtet, die im Zusammenhang mit der Aufnahme oder Rückzahlung von Eigen- und Fremdkapital stehen. Durch die Erfassung dieser Zahlungsströme wird die finanzielle Struktur des Unternehmens im Hinblick auf Fremd- und Eigenkapital deutlich.

Bei der Analyse der Geldströme zwischen Kapitalgebern und dem Unternehmen lässt sich nachvollziehen, in welchem Umfang sich das Verhältnis von Eigenkapital oder Fremdkapital von Planperiode zu Planperiode verändert.

Der Cashflow aus Finanzierungstätigkeit zeigt somit auf, ob es im betrachteten Zeitraum zu einer Erhöhung oder einer Minderung von Eigenkapital beziehungsweise Fremdkapital gekommen ist.

Laden Sie sich die Vollversion herunter und nutzen Sie alle Funktionen für Ihre Planung und Ihr Controlling. Testen Sie das System uneingeschränkt. Bei Fragen hilft Ihnen unser Expertenteam jederzeit weiter.

Unverbindlich die Vollversion testen

Mit dieser Softwarelösung profitieren Sie von den gebündelten Kompetenzen aus drei Jahrzehnten Entwicklungserfahrung. Die Entwickler haben ihr umfassendes Know-how in ein Produkt einfließen lassen, das speziell darauf ausgerichtet ist, die täglichen Herausforderungen im Bereich Planung und Controlling zu meistern. Bestellen Sie jetzt die maßgeschneiderten Tools zum herabgesetzten Aktionspreis.

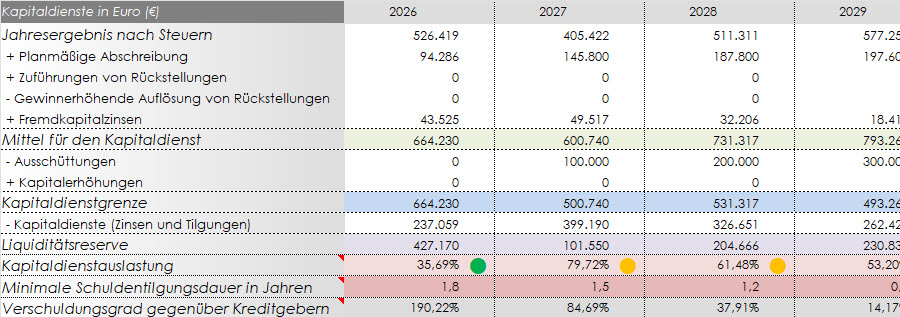

Bei der Vergabe von Darlehen ist Ihre Bank verständlicherweise daran interessiert, die Kreditrisiken auf ein überschaubares Maß zu minimieren. Ein zentrales Element dabei ist die sorgfältige Prüfung der Kreditwürdigkeit des antragstellenden Unternehmens. Neben einem vertrauensbildenden Auftreten des Antragstellers spielen überprüfbare Daten zur Liquiditätsentwicklung des Unternehmens eine entscheidende Rolle.

Im Speziellen stellt sich für die Bank die Frage, ob der Kreditnehmer während der gesamten Laufzeit des Darlehens in der Lage ist, die vereinbarten Kapitaldienste fristgerecht zu leisten.

Um die verfügbaren Liquiditätsreserven eines Unternehmens festzustellen, empfiehlt sich eine Überprüfung der Auslastung der sogenannten Kapitaldienstgrenze. Die Kapitaldienstgrenze definiert, wie viel Liquidität dem Unternehmen maximal für die Bedienung von Krediten zur Verfügung steht.

Die Kapitaldienstauslastung gibt an, wie hoch der Anteil des tatsächlichen Kapitaldienstes im Verhältnis zur verfügbaren Liquidität ist.

Kapitaldienstgrenze, Kapitaldienstauslastung vergrößern

Zum Kapitaldienst zählen sämtliche Zinsaufwendungen, Tilgungsraten und sonstige laufende Verpflichtungen, die bis zur vollständigen Rückzahlung der in Anspruch genommenen Kredite anfallen.

Die prozentuale Höhe der Kapitaldienstauslastung ist bei der Kreditvergabe von großer Bedeutung. Liegt der Wert bei bis zu 60 %, wird dies von Banken in der Regel als gute Auslastung betrachtet und entsprechend positiv bewertet. In solchen Fällen weist die Softwareauswertung eine grüne Ampel auf.

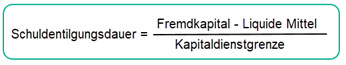

Die Schuldentilgungsdauer in Jahren wird mit folgender Formel ermittelt:

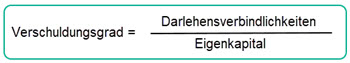

Beim Verschuldungsgrad liegt folgende Formel zugrunde:

Controlling: Plan-Ist-Analyse, Frühwarnsystem Liquiditätscontrolling, rollierender Liquiditätsplan

Copyright: OCEF Consult GmbH, Schillerstr. 23, 86554 Pöttmes - https://www.BeraterOffice.de